上報 Up Media

toggle- 最新消息 駁李正皓爆料 黃國昌澄清:謝宜容只到辦公室哭完就走 2024-11-21 19:02

- 最新消息 【獨家】總會長改選爆黑箱 藍營各縣市青工29日赴黨中央討公道 2024-11-21 18:55

- 最新消息 謝宜容娘家遭出征 網友Google惡搞成「目的良善醬油只要80」 2024-11-21 18:38

- 最新消息 謝宜容聲稱「沒要請辭」外界炸鍋 親綠粉專:盼民進黨命夠硬 2024-11-21 18:20

- 最新消息 藍白強推《選罷法》提高門檻 洪申翰批:只因心虛害怕被罷免 2024-11-21 18:20

- 最新消息 吳志中受訪談烏克蘭關係 「台灣想設代表處但對方非常謹慎」 2024-11-21 18:19

- 最新消息 華泰名品城聖誕村搶先看!1.7 米燈海隧道、3 大場景閃耀亮相 市集 48 攤異國美食必吃 2024-11-21 18:00

- 最新消息 【有片】越戰後美、越最重大軍售案 首批T-6C教練機完成交付 2024-11-21 17:55

- 最新消息 陳妍希與陳曉鬧婚變疑復合 她素顏與閨蜜聚餐模樣超清純全網夢回《那些年》 2024-11-21 17:38

- 最新消息 PTT 無預警當機!批踢踢網頁、手機版災情屢傳,教你兩招順利登入沒煩惱 2024-11-21 17:34

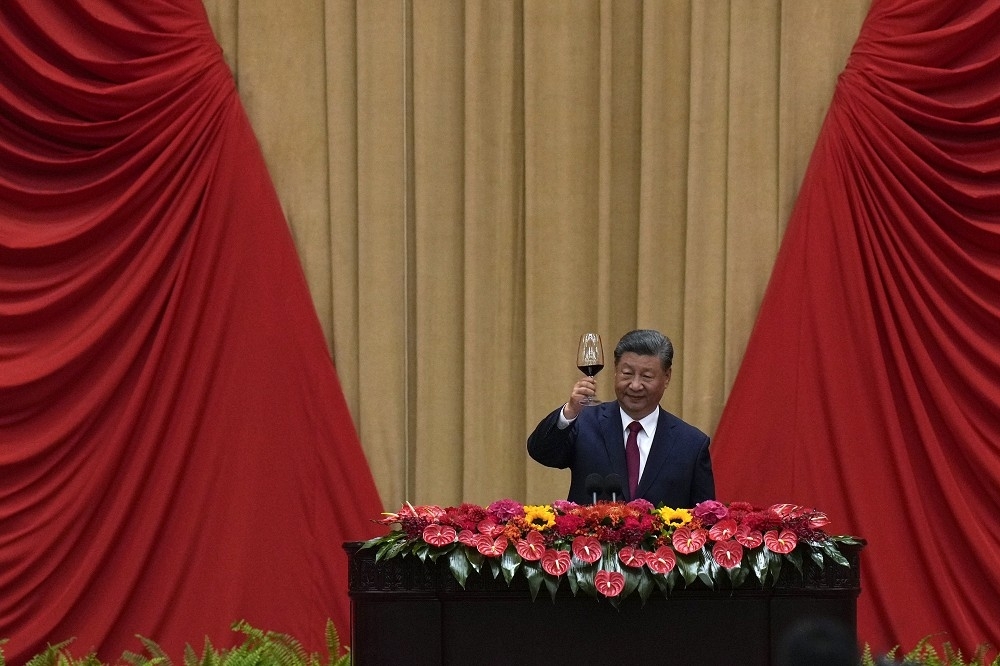

中國這次的貨幣政策到底會不會起反作用,從加劇龐氏債務陷阱,最終走到明斯基時刻,才是真正的問題。(資料照片/美聯社)

中國A股貌似又瘋了。9月24日,中國人行、金監總局和證監會宣布三項政策變化,包括降準、降息、降存量房貸利率、統一房貸最低首付比例,另外還創設兩項合計8000億額度的新貨幣政策工具,支持股市後,股市應聲而漲,甚至帶動了港股,創下2008年來的單週漲幅之最。一直漲到9月30日的十一長假前一天,收盤時三大指數仍然繼續大幅上漲,創歷定新高。與此同時,新開戶數和交易量都翻倍增長,新股民中有相當大比例是年輕人。另外,外資熱錢也趁機湧入,把行情推高。

很多海外學者表現得很冷靜,因為自從90年代至今,中國政府多次採取過這種套路把股市行情推高,其中2008年和2015年最為典型。這一次中國政府的目的,當然也是希望通過刺激股市,引導經濟走出低迷狀態,不希望大家炒短線。但是,對於普通的中國股民,誰能把持得住?就算知道這是暫時反彈,依然會紛紛買定離手賺筆快錢,並暗暗祈禱自己不是擊鼓傳花的最後一個倒黴鬼。這本來就是中國股市的常態。

可是,現在的環境和2008年與2015年已經截然不同,這次的貨幣政策,到底會不會起反作用,從加劇龐氏債務陷阱,最終走到明斯基時刻,才是真正的問題。

和美股比起來,中國的A股有非常多的先天缺陷,其中和大眾最為相關的一點,就是投資者結構的差異。美股是一個典型的機構市,機構占比非常高。所以美股的基礎非常牢固,有信心能夠支撐市場。而中國的A股是典型的散戶市場,機構占比並不高,而散戶最大的特點就是喜歡炒短線。當然,機構也是同樣的短線思維。

美股是一個典型的機構市,機構占比非常高。所以美股的基礎非常牢固,有信心能夠支撐市場。(美聯社)

美股是一個典型的機構市,機構占比非常高。所以美股的基礎非常牢固,有信心能夠支撐市場。(美聯社)

短線思維主導的股市很容易導致一個結果:就是零和博弈。相當於股民a賺的錢就來自股民b虧錢,大家相互接盤。這樣以來,A股其實就失去了作為股市的本質——融資,然後擴大生產。既然A股的本質都不是融資,那麽,這種零和遊戲對整個社會而言,基本只有副作用——只有資產交易,而沒有生產。

但退一步講,就算「融資」這個基本功能在A股基本喪失了,那如果學習美股,讓機構在股市中的占比增加,也能夠給A股注入一些基礎和信心。可是,如今的現實正好相反。

自去年8月以來,近一年大陸IPO募資金額年減79.69%;481家企業撤件終止IPO,目前排隊在審的IPO企業為329家,年減57.82%。主要原因,就是因為IPO新政。什麽新政?2023年8月27日,中國證監會推出「827新政」,宣布「階段性收緊IPO節奏」、「關注融資必要性和發行時機」,多管齊下加強資本市場監管。於是,數百家上市公司的再融資難上難。私募股權,VC基金市場也陷入寒冬。同時,已經上市的大小非流通股的退出也受到限制。兩種困局形成了一個A股圍城:城外的進不去,城裏的出不來。股市的資本流動性功能大受損害。

那麼,這次國家直接下場推高股市的本質就顯而易見了:既美元恢覆股市的流通性,也沒有解禁IPO,只是通過釋放樓市政策和小規模撒幣,根本沒有滿足股市健康運行的真正需求。

或許,除了2008年溫家寶的4萬億,大家還會想到1993年朱鎔基的鐵腕治通脹。1993年,中國經濟衝向新一輪高峰,全國基建投資猛升,貨幣投放增發同比高達34%,同時社會總需求強力擴張,拉動了通貨膨脹。於是朱鎔基命令屬下的行長們,在40天內收回計劃外的全部貸款和拆借資金,效果和後果都立竿見影。

但不管怎麼說,他治理的是通脹。而這次的中國政府,面對的是通縮。

通脹本質上是貨幣現象和金融效應,那麼用貨幣政策就可以有效處理,長痛或短痛而已。但通縮就難很多了,因為通縮的本質,不是掌權者設置了什麽障礙不讓大眾消費,而是大眾沒有消費意願和對未來的積極預期,任何政策都無法讓焦慮的大眾憑空產生信心。

而且,比起今天,1993年和2008年的中國還有個很大的不同,就是當時的中國還需要基建,還有很大的空間可以消化龐大的產能,所以4萬億下去就能濺起水花,盡管後來也留下無數禍害,包括普遍性的產能過剩、庫存過大、槓桿過大,但是投資空間不足。而引起這三高的罪魁禍首,當然就是房地產泡沫和土地財政。但是以「房住不炒」為主的暴力去槓桿,不僅去掉了最大的經濟動力,還引發兩個巨大的後果:一是股價下跌造成的居民財富損失。二是這一輪目的為去杠桿的政策,最終卻引發地方政府新一輪的高杠桿。因為地方政府過去以抵押土地借來的錢,不是用於地方生產性的支出,而是再次用於房地產和基建的重複投資。比如投資建高鐵,建商場,目的就是為了拉動房地產的價格。而這些高鐵站、商場大部分本來就是虧本運營的。那麽房地產價格一崩盤,這些建設也就價格縮水,地方政府要再次抵押,那麽相應就會付出更多,杠桿率一定會比過去還要高得多。

這時候,就會迎來明斯基時刻(Minsky Moment)。所謂明斯基時刻,是指美國經濟學家海曼·明斯基(Hyman Minsky)所描述的資產價格崩潰的時刻。簡單來說,就是:好日子的時候,投資者敢於冒險;好日子越久,投資者冒險越多,最終導致債務不斷增加、槓桿比率不斷上升。一步一步地,投資者會到達一個臨界點上,其資產所產生的現金不再足以償付他們的債務,而放貸者也急於收回其貸款。這時,投資者就會從內部爆發金融危機,接著陷入漫長的去杠桿化周期的泥潭。最終導致該貨幣崩盤,債務違約,引發金融海嘯。

著名的案例就是1998年俄羅斯金融危機:這次危機主要來自於長期的債務危機,俄羅斯從1991年起到1998年共吸入外資237.5億美元,但是這些外資只有30%左右用於直接投資——即生產性投資,剩下的70%左右是短期資本投資,對實質經濟沒什麼助益。直到1998年8月17日,俄羅斯政府將盧布貶值,對國內發行的國債和外國債權人都造成違約。危機之後,一個叫普丁的前克格勃(KGB)官員成為俄羅斯最高領導人,後來的事情大家都知道了。

現在的中國和當時的俄羅斯非常接近。

那麽,應該怎麽辦呢?

或許有一個案例可以參考,那就是諾貝爾和平獎獲得者穆罕默德·尤努斯的小額貸款。尤努斯是孟加拉國經濟學家,孟加拉鄉村銀行的創始人。他有一項非常成功的政策,那就是他1976年開發的「吉大港大學鄉村開發計劃」,主要面向無力提供抵押物的貧民貸款。

貸款者利用尤努斯提供的貸款購買工具、設備開辦自己的實業,不僅可以避免中間商的盤剝,而且可以改善生活。到2006年,孟加拉鄉村銀行已經擁有 650萬客戶,其中96%是婦女。為什麽都是婦女在貸款呢?因為貧民婦女雖然表面上沒有實物抵押品,但是實際上賭的是她們孩子的未來,因此她們不會違約。這個貸款為什麽沒有發生高槓桿之類的危機呢?因為這個貸款是為生產服務的,不是為消費和投資服務的。金融只有服務於創造真實財富的機構和個體,才會將流動性的價值最大化。只有資產交易的金融行為是解決不了債務問題的。

而反觀這一次中國政府刺激股市和樓市的做法,顯然背離了金融交易的本質,在繼續加大槓桿和風險的路上加速狂奔。如果沒有踩剎車,最終,只能繼續滑向明斯基時刻。

※作者為作家,自媒體人,自由亞洲電台「亞洲很想聊」聯合主持人。

熱門影音

熱門新聞

- 【懶人包】勞動部公務員疑遭職場霸凌輕生 事件始末「時間軸、手段、調查結果」一次看懂

- 起底謝宜容!傳身家背景雄厚「善做公關」 先生和綠營高層有交情

- 一元特典!YOASOBI「超現實」小巨蛋演唱會釋出「零星票券」,11/24 採實名制一般販售

- 【世界棒球12強賽】滿足「2條件」台灣確定晉級4強 今晚是關鍵

- 先搶先贏!Ado 五月林口體育館演唱會採實名制入場,11/19 輸入「指定代碼」可優先預購

- 丁禹兮、虞書欣《永夜星河》爆開放式結局挨轟爛尾 「她」證實悲慘走向全網傻眼

- 【內幕】T112步槍裝彈器採購案疑專利侵權 以色列向軍備局寄存證信函

- 【世界棒球12強】「中華隊 vs. 日本」18:00登場 最新運彩賠率出爐