上報 Up Media

toggle- 最新消息 視訊台灣英雄 陳傑憲開獅迷賴清德玩笑:抱歉統一沒得冠軍 2024-11-25 00:22

- 最新消息 謝宜容的背後是高階文官的跋扈 2024-11-25 00:01

- 最新消息 【中華隊奪冠】AIT也發文祝賀 「這是歷史性的一刻」 2024-11-24 21:44

- 最新消息 【中華隊奪冠】感謝台灣英雄 賴清德:你們團結國家,讓世界讚嘆台灣 2024-11-24 21:37

- 最新消息 【中華隊奪冠】4:0完封日本!陳傑憲3分砲拿下MVP 賽後激動落淚:希望讓天上的爸媽有看到 2024-11-24 21:02

- 最新消息 【12強冠軍賽】台灣奪冠!林家正陽春砲、陳傑憲3分砲 中華隊4:0完封日本 2024-11-24 20:59

- 最新消息 「小野爺爺」再次出動 邀請孩子共繪國家兒童未來館藍圖 2024-11-24 19:29

- 最新消息 主管遭爆性騷女職員閃辭 台鹽綠能:不因人異動停止調查 2024-11-24 19:06

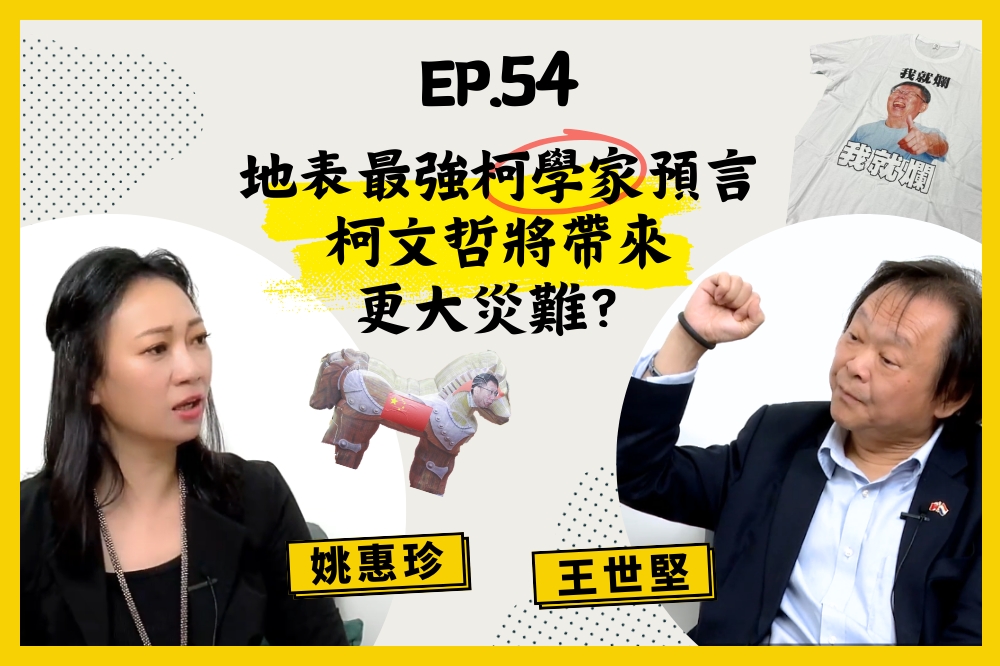

- 最新消息 「給波波醫看牙,不如我自己拔」 王世堅上街聲援本土牙醫 2024-11-24 19:00

- 最新消息 波音再獲1.29億美元合約 持續升級日本F-15J「超級攔截機」計畫 2024-11-24 18:50

美國薪資增長與通脹率圖表:reut.rs/2DlEpLD

隨著推高通貨膨脹的各項要素就位,全球債券收益率正逐步攀升。這些要素包括全球經濟蓬勃發展、油價且繼續走高、企業資本支出強勁以及失業率創下數年、甚至數十年以來低位。

現在就差一項薪資增長了。鑒於全球經濟增長已接近潛力水準,而且發達國家失業率已降至極低,薪資開始起飛不過是時間問題。

一旦薪資開始增長,通膨攀升就真的近在眼前,而不總是停留在預言即將來臨的狀態。然後各家央行將不得不真的收緊政策,其影響將波及所有市場。

至少,那些將「菲力浦斯曲線」理論奉為圭臬的分析師和投資者就是這麼想的。該理論認為,經濟增長促使就業增加、失業率下降、提升薪資並最終推高通膨。

但薪資上漲並不必然就會點燃通膨。如果今年的情況就是如此,投資者將不得不大幅調整其對於政策利率和市場利率將升至多高的預期。

Natixis首席美國分析師Joe Lavorgna則更進一步指出,在過去25年中,美國薪資增長與通膨之間的關聯、以及薪資增長與失業率的關聯「基本消失」。

即使在相對的經濟繁榮期,薪資增勢也長期如此低迷,原因則眾所周知:即科技、自動化和全球化迅猛發展,工會逐漸失勢,人口變化,以及更多的兼職、自由工作者及臨時工導致就業市場分化。

鮮有跡象表明財富從勞動力向資本轉移的情況會很快放緩或停止,更別說逆轉了。

獲利增加的部分如果用於儲蓄而非消費或支出,就不會產生推升通膨的效果。在當前環境下這是一種風險,因為總體消費者債務水準目前如此之高。據麥肯錫稱,「家庭債務繼續快速攀升,去槓桿化現在還比較少見。」

某些國家部分領域的債務處在紀錄水準,譬如美國的學生和汽車貸款。借款人現在可能用增加的薪資來還債,而不是消費。

那麼,問題就來了,收入增長將如何分配。世界上最富有的人群正變得更加富有,根據瑞士信貸的資料,全球最富有的1%人口現在擁有全球50%的財富,10年前這個比例為43%。

可這些富人實際上還能夠增加多少支出呢?

貧富差異巨大

讓我們假設薪資增長的確加速。傳統的經濟理論認為,那幾乎肯定將由生產率的大幅提高來推動,因為勞工每小時的產出越多,對每小時的報酬要求就越高。可在當前的經濟擴張環境下,生產率明顯並未提高。

但是,生產率提高會造成通貨緊縮效果。其他所有條件不變,如果每小時產出增加,那麼所生產的商品和服務的名義價值就會降低。

總之,生產率與薪資之間的關聯是割裂的。經濟合作暨發展組織(OECD)去年的一篇論文指出,「過去20年,多數OECD國家的總體勞動生產率增長與實際中位數薪酬增長是脫鉤的,這暗示生產率提高已不再足以提升普通工人的實際薪資。」

倘若薪資增長依然遙遙無期,那麼日本過去20年的經驗,正如危機過後的全球市場和經濟的許多方面一樣,可以再次成為有用的參考。

除了世紀之交前後短暫的三年時間,日本自1950年代初以來,每個月的失業率都低於美國。日本就業市場幾乎一直比美國要緊縮。

但日本的薪資增長和通膨都很乏力。過去25年,年度薪資增幅鮮少超過2%,事實上是大部分時間內薪資都在下降。

日本在過去幾十年內一直在對抗通縮。雖然日本就業市場比美國緊縮,但除了2013年底至2015年底的兩年,日本過去40年的通膨一直低於美國。

不管怎樣說,薪資增長可能並非目前眾所期待的通膨的來源。

※本文由路透中文網授權轉載,作者Jamie McGeever為路透專欄作家。

熱門影音

熱門新聞

- 【懶人包】勞動部公務員疑遭職場霸凌輕生 事件始末「時間軸、手段、調查結果」一次看懂

- 起底謝宜容!傳身家背景雄厚「善做公關」 先生和綠營高層有交情

- 《珠簾玉幕》大結局趙露思、劉宇寧擁吻訣別 她含淚哀求他「這句話」全網哭翻求番外篇

- 陳妍希與陳曉鬧婚變疑復合 她素顏與閨蜜聚餐模樣超清純全網夢回《那些年》

- 楊冪人氣暴跌與《慶餘年》張若昀演新片淪鑲邊女主 造型曝光全網夢回《三生三世十里桃花》

- 勞動部涉職場霸凌不只謝宜容? 何佩珊:與輕生者中間還有2個主管

- S13開季攻略!《聯盟戰棋》14.23 陣容推薦:三大上分神陣!穩定前四套路!

- 宙斯變洛基?《英雄聯盟》T1 當晚刪除 Zeus 相關資訊,崔祐齊經紀公司今凌晨突發聲明